안녕하세요 서른일기입니다. 오늘 하루 잘 지내셨나요? 벌써 이제 주말이 되었습니다. 오늘 할 이야기는 배당금에 대한 세금을 절세하는 방법에 대해서 한번 알아보려고 하는데요. 우선 이 영상을 보시기전에 저번 영상에서 미국주식이나 한국주식에서 나가는 배당세금에 대한 정리를 해서 영상을 업로드 했는데요. 상단이링크를 달아드릴테니 그 영상을 먼저 보고 오시면 오늘 영상을 이해하시는데 도움이 되실거라고 생각이 됩니다.

우선 포인트는 간단하게 말해서 미국 주식 기준으로 배당세금은 15%를 떼어가고 배당금으로 지급을 하게 되는데요. 우리는 이 배당소득세 15%를 줄이는 방법으로 연금저축펀드와 IRP 그리고 ISA 계좌를 절세 금융상품 3대장을 이용하여 연속 콤보를 통해 배당소득세를 정말 많이 줄일 수 있습니다.

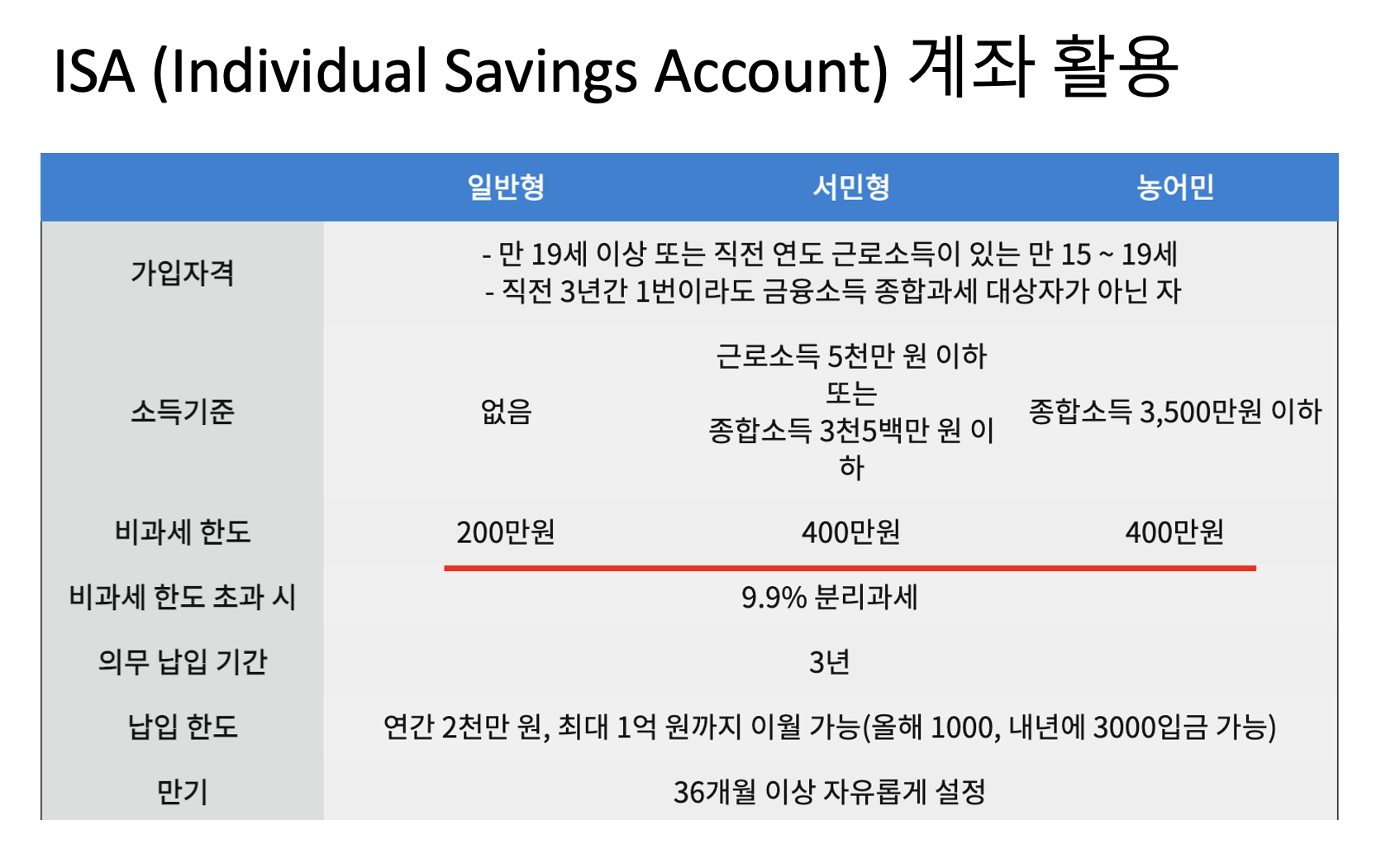

앞서 말한 금융소득세 세금이 바로 배당소득세 15%입니다. 이 세가지 상품은 각각 세금혜택이 있는데요. 첫번째로 ISA계좌입니다 ISA계좌는(Individual Saving Account)의 줄임말로 개인이 운용할 수 있는 연금계좌라고 생각하시면 됩니다. 우선 의무가입기간이 3년이고 저번 SOL ETF와 SCHD ETF랑 비교하는 영상에서 ISA계좌에 대해서 한번 이야기를 한적이 있습니다. 이것도 영상 링크 상단에 달아드릴테니 한번 보고 오시면 ISA 혜택을 이해하시는데 도움이 되실겁니다. 어쨋거나 아주 간단하게 요약을 하면 이 계좌의 장점은 기준에 따라 최소 200만원부터 400만원까지 비과세 혜택이 있습니다.

그리고 그 이후에 수익에 대해서는 9.9%가 분리과세 되는데요. 분리과세란 종합과세에 포함시키지 않기 때문에 이 계좌에서 아무리 많은 배당금을 받게 되더라도 연 2000만원 초과 배당금에 대한 세금을 종합과세에 포함시키지 않게 되는 것이죠. 조금 직관적으로 보여드리면 ISA 계좌와 일반 증권계좌에서 배당 ETF에 투자를 했을때 받는 세금을 정리해드리면, 일반계좌는 그냥 배당금을 받을때 15%의 세금을 부과하지만 ISA 계좌는 받는 배당금을 200만원까지 세금을 부과하지 않게 됩니다. 예를들어 1억에 대한 배당률이 2%라고 가정을 하면 일반계좌에서는 200만원 세금에 대한 15%인 30만원을 빼고 170만원을 받게 되고 ISA 계좌에서는 200만원까지 최소 비과세 적용이 되니까 배당소득세를 낼 필요가 없게 되는것이죠. 그리고 200만원이 넘어가는 부분에 대해서는 15%가 아닌 분리과세로 9.9%만 내면 되니까 배당세금 절세로 ISA계좌는 무조건 운용을 해야 이득이 되는것이죠.

그리고 ISA 계좌는 총 1억까지만 운용이 가능하고 연간 2000만원까지 밖에 넣을수밖에 없기 때문에 그부분을 잘 생각해서 운용을 하시면 됩니다. 예를들어볼까요 만약에 일반계좌와 ISA 계좌에 연간 2000만원 배당주에 투자하면서 5년간 운용을 해본다고 해보죠. 배당수익률은 2% 그냥 간단하게 복리가 아닌 단리로 계산해보겠습니다. 그럼! 보시는 표와 같이 1년차부터 5년차까지 내는 세금에 대한 혜택이 보이시나요. 이렇게 ISA계좌를 보수적으로 일반형으로 가입했을때 200만원 비과세가 적용되기 때문에 1억까지 2%의 배당주에 투자했을때 세금을 내지 않게되는 놀라운 결과가 나옵니다. 우선 단리로 계산했기 때문에 더 많은 배당금을 수령했을겁니다 그런데 우리의 문제점은 이 계좌에는 1억까지 밖에 낼수가 없죠 이계좌는 그냥 노후까지 복리로 비과세로 잘 굴려가고 200만원 이상에 대한 9.9% 분리과세는 나중에 해지하고 내면 되니까 종합과세 걱정없이 그냥 잘 불려가면 됩니다.

두번째는 연금저축펀드와 IRP를 운용하면서 배당금세금을 과세이연으로 미루는 방법입니다. 우선 23년도 연금저축 세액공제 기준은 소득구간에 관계없이 600만원까지 세액공제를 받을 수 있습니다. 그리고 IRP까지 300만원 세액공제를 받으면 연간 세액공제를 받을 수 있는 금액은 900만원이 됩니다. 만약에 총급여액이 5천500만원 이하라면 세액공제율이 16.5%%가 적용이 되고 총급여액이 5500만원 초과자라면 13.2% 세액공제를 받으실 수 있습니다. 그리고 나중에 해지할때 운용된 총 금액에 수익금에 대한 55세 부터 80세 까지 수령하는 시점에 따라서 연금소득세율이 각각 다르죠. 대략 55세 이상부터 수령한다고 하면 5.5%에 세율이 적용이 되겠죠.

사실 여기서 중요한 포인트는 세액공제보다는 이 두 계좌를 이용하면서 배당세를 당장 내지 않고 나중에 해지할때까지 미루면서 복리로 운용하는것이 포인트인데요. 연금저축과 IRP에 넣을 수 있는 연간 총 금액은 1800만원입니다. 그런데 이 계좌는 ISA와는 다르게 1억을 넘겨도 계속 납입할 수 있다는 장점이 있습니다. 대신 최소 55세까지는 운용해야하니까 그점을 알아야 합니다. 그렇다면! 일반 증권계좌와 연금저축과 IRP를 같은 2%의 배당ETF에 투자한다고 가정해보겠습니다. 55에 연금을 수령한다고 가정한다면 이것도 보수적으로 단리로 계산을 하겠습니다.

그렇다면 일반계좌에서 운용한 총 9000만원에 대한 세금은 75만 6천원을 내게 되는데 연금처축과 IRP 계좌를 같이 운용하면서 내는 세금은 27만 7천원으로 거의 3분의 1정도의 세금만 납입하면 된다는것이죠. 사실 이 계산은 정말 러프하게 계산한거기 때문에 복리까지 적용하고 더 많은 금액을 운용하면 할 수록 엄청난 배당세금에 관한 절세 효과를 기대할 수 있습니다. 오늘은 이렇게 배당세금을 어떻게 절세할 수 있는지 한번 정리를 해보았는데요. 어떠신가요. 이렇게 운용하시기 귀찮을수도 있을거 같다는 생각이 조금 들기도 합니다.

어쨋거나 종합과세를 피하면서 배당소득세까지 절세하는 절세 3대장 계좌를 운용하면 정말 좋은 거 같다는 생각도 듭니다. 오늘도 영상이 도움이 되셨다면 좋아요와 구독을 부탁드립니다.

'재테크' 카테고리의 다른 글

| 2023년 미국 배당주 추천 (포브스 선정) (0) | 2023.03.05 |

|---|---|

| QQQ vs SPYG 비교 (feat.SCHD와 더 어울리는 ETF는?) (4) | 2023.03.04 |

| 가성비좋은 온풍기 추천 TOP 7 (0) | 2023.02.25 |

| 다우의개 전략 / DJD ETF(고배당투자 전략) (1) | 2023.02.24 |

| SCHD ETF로 은퇴준비하기 (1억을 투자하면?0 (1) | 2023.02.18 |

댓글